欢迎来到中山公用事业集团股份有限公司!

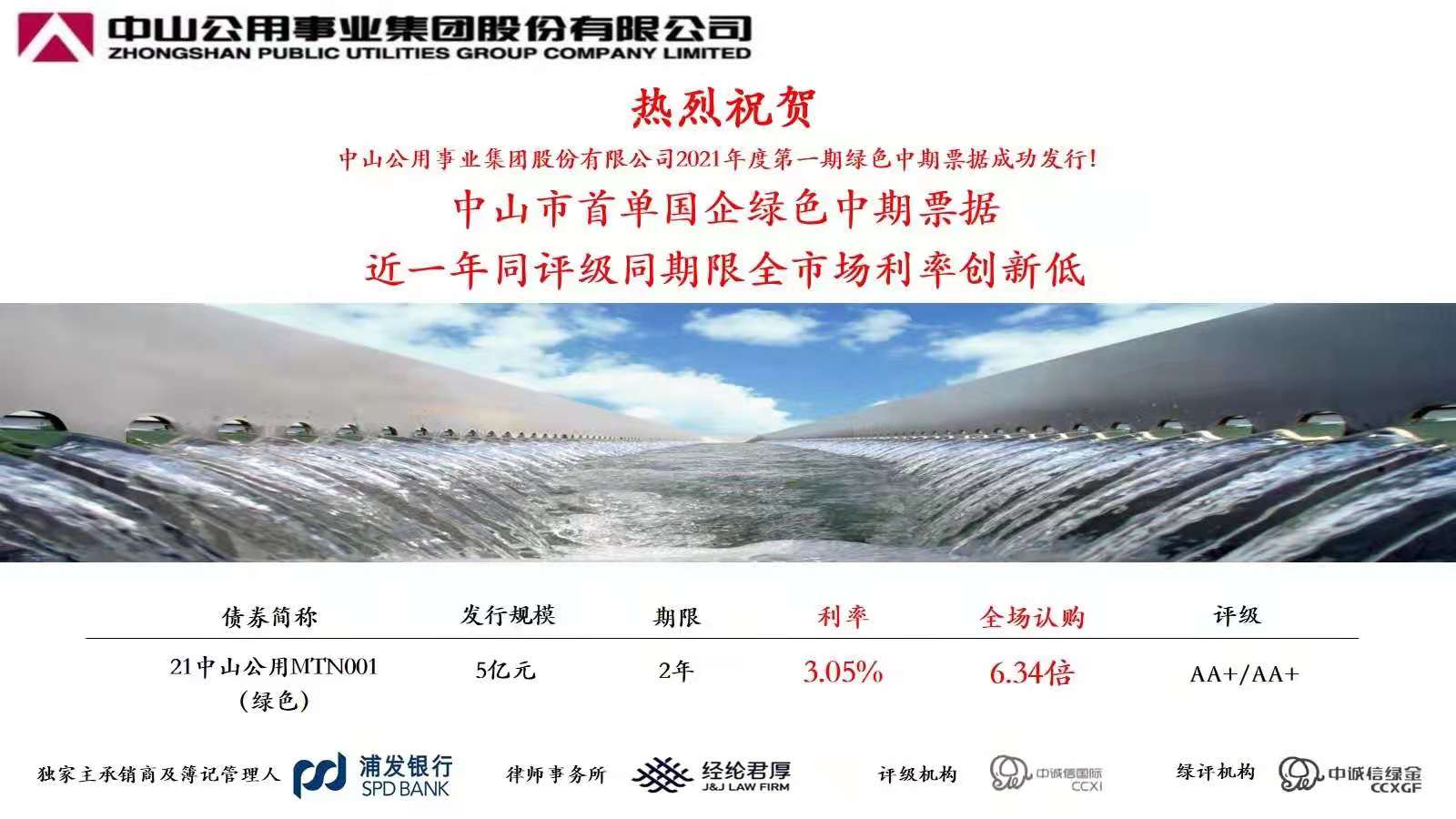

2021年7月,中山公用成功发行两期超短期融资券共10亿元,平均发行利率2.6%,创近三年同类企业债券利率新低;同时成功发行中山国企首单绿色中期票据5亿元,发行利率3.05%,创全市场近一年同评级同期限债券新低。上述债券根据募集说明书归还到期债务,预计一年可节省财务成本1500万元,较大地降低了融资成本。

本次合计15亿规模的债券发行,是中山公用2011年在银行间市场发行短期融资券后,再次以发行短期和中期债券相结合的方式进行融资,具有十分重要意义,主要体现以下四个方面:一是拓展融资渠道。在银行间市场充分展示了中山公用的资本实力、良好信誉和优秀市场形象。二是降低融资成本。充分利用超短期融资券低利率优势,积极争取绿色中票发行,满足公司资金需求,有效降低了融资成本。三是优化债务结构。充分利用超短期融资券灵活滚动发行特点,同时结合中期票据较为长期稳定的债务成本,进一步优化公司债务结构。四是突显绿色环保。充分利用公司环保主业优势,积极争取绿色等级,成功发行中山国企首单绿色中票。

本次债券发行从开始到成功发行,期间历经1年1个月:2020年7月,中山公用董事会和股东大会审议通过同意公司注册发行20亿元超短期融资券(不超过270天)和20亿元中期票据(不超过5年);2021年3月29日,债券发行获得中国银行间市场交易商协会批准注册;2021年5月20日,中诚信绿金科技(北京)有限公司授予公司2021年度绿色中期票据G-1等级;2021年6月,公司与主承销商浦发银行充分协商,确定债券发行方案;2021年7月,充分把握全面降准发行窗口,积极引导投资机构,最终以同类企业同期限债券最低利率成功发行。

(供稿/集团财务部 林俊丰)